こんにちは!税理士いのちゃんねるの井下です!

前回のソフトバンクの件の中で、決算書上で税金の調整があるということをお話しました。

それについて、「なんやねんそれ、わからん」というお声を頂いたので、本日はそれについて解説します☆

前回のおさらい

前回、財務会計上の利益と税務会計上の所得が違うという話をしました。

一例として、財務会計上経費にできるが、税務会計上は経費にできない、などです。

その他にも減価償却方法が会計と税務とで異なることによる費用計上額が違うことがあげられます。

今回はこれを例にして、考えてみます。

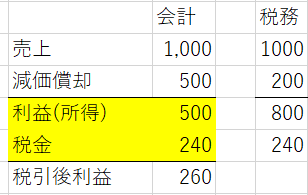

前提

1000万円の車を購入

会計上、2年間定額で償却

税務上、5年間定額で償却

税率は30%

売上1000万円で経費は減価償却のみ

上記の例ですと、会計上は1000万円を2年で定額に償却するので、

一期間の経費は500万円なのに対して、

税務上、5年で定額で償却するので、

一期間の経費は200万円しか認められません、

ですので、確定申告にて経費に認められない差異の300万円分は、

経費の減少、すなわち会計上の利益500万円から加算調整が必要になります。

とすると所得は800万円になり、それに税率を30%乗じると税金は240万円になります。

それを決算書上にスライドさせてきて、税引後利益は260万円になります。

しかし、ここで一つ問題が生じます。

上場会社が決算を世間に公表する際、

確定申告書(表の右側の税金の計算)というのは開示されません。

ということはもしあなたが投資家だとすると、

上記の決算書だけを見たらこんな疑問が生じると思います。

「儲け500万円やのに税金240万円って払いすぎじゃね?」

これで無駄な税金を払っているから投資やめとこうという意思決定が生じる可能性があります。

そこで!本日の主役である税効果会計がでてきます。

税効果会計は会計と税務のズレを適切に決算書に表示するための調整を意味します。

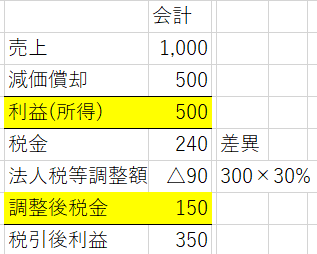

先ほどの図に追加するとこのようになります。

減価償却の会計500万、税務200万の差額300万円に税率30%を

乗じることで調整額90万円が決算書に表示され、

調整後の税金は150万円と会計上の利益500万円の30%と対応することになります。

今回であれば90万円の費用のマイナスが計上され、

その相手勘定として繰延税金資産という資産が計上されることになります。

でも実際の税金は240万円やのに、勝手にそんな調整していいの?って思われる方もいると思います。

いいんです!!

前提として会計上の利益は500万円です。

税率は30%なので、会計的には本来150万円しか税金を払わなくていいはずです。

しかし、上記の会計と税務の差異が要因で実際は240万円の税金を払っています。

すなわち、会計的には90万円分の税金を前払しており、

将来の税金90万円が減ったと考えることができます。

まとめ

今回は前回の補足ということで非常に簡単に説明をしました。

実務的なレベルになるとプロでも非常に難しい論点で、

僕も会計士時代に現場で困ることも珍しくありません。

あなたはそこまで細かいことを知っておかなくても問題ありませんが、

せっかくこの記事を見て頂いた勉強意欲の高いあなたですので、

次、決算書を見るときにはこの項目も注目してみてはいかがでしょうか(^^♪

☆税理士いのちゃんねる☆

LINE公式アカウントやってます☆

↓お友だち追加でなんと税理士に無料で相談できちゃう業界初!?の取り組みです(^^♪

その他、節税や記事の背景などおトク情報をゲット‼

↓PCの方はこちらから☆

↓応援ボタンを押してくれるとめちゃくちゃ嬉しいです!!↓

日本一のランキングサイトでいのちゃんねるは何位??